往事如烟。上一个龙年还是阿加西和桑普拉斯的双雄对决时代。现在则是德约科维奇、纳达尔、费德勒和穆雷四大天王大战。澳网中拼到要吐血的小德最终拿下纳豆,这被媒体称为“史诗般对决”。

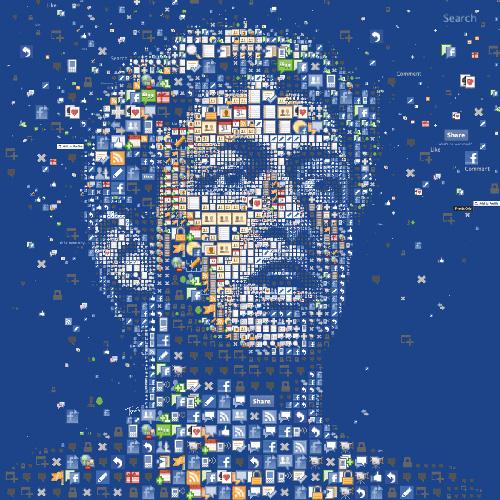

纳德对决史诗不史诗不知道,但社交网站Facebook真的要创造历史了。网事不如烟,搜索巨头谷歌创下的网络公司IPO融资记录就要被新贵Facebook打破。

Facebook最快三周之内向SEC递交IPO申请,知道内幕的人1月27日向华尔街日报率先透露了该消息。

预计Facebook募资总额在100亿美元左右,市值在1000亿美元。此前美国网络公司IPO最多募资记录是由谷歌在2004年创造,16.7亿美元。摩根斯坦利和高盛在Facebook上市过程中将承担主要分销商角色。佣金率可能在1%左右。通常,融资额不超过5亿美元IPO费率为7%。融资额超过10亿美元IPO,投行通常会获得4%-5%费率。根据汤森路透数据,2000-2011年间,规模在10亿美元及以上的美国科技企业IPO承销费率平均为5.8%。

大摩接受很低佣金率,因为这事关投行江湖地位。同样道理,纽交所和纳斯达克也要向Facebook董事们伸出橄榄枝。

Facebook其实不差钱。2011年其收入预计超过40亿美元,关键是利润率近50%。很多机构对Facebook趋之若鹜,少年老成、曾经是时代杂志封面人物的Facebook掌门扎克伯格一直不愿意过早上市,但游戏规则和创业员工等不及了。

根据SEC在1934年的一条规定,公司股东超过500人,需要公布财务数据。此外,尽管在科技公司中,Facebook员工平均薪水甚至高于谷歌,但10万多美刀的年薪和上市后套现相比,只是九牛一毛。与国内新上市网络公司手中股票从开始的以美元计算到现在缩水到以人民币统计不同,Facebook上市后,千万富翁员工相当于公司的中产阶级。

Facebook取代Myspace成为社交网站一哥后,其股票在非公开市场一直交易活跃,估值不断攀升。去年高盛代表其客户斥资5亿美元买入Facebook股票后,Facebook上市就进入倒计时。一年前,估值为500亿美元,现在估值翻番。

Facebook怎么花100亿美元,以高盛为代表的华尔街专家会提供财务方案。产品开发、收购中小技术型创新公司,保持对谷歌Google+和微博网站Twitter领先优势。

Facebook全球超过8亿用户,如果按照人口算,Facebook是中印之后第三大国;如果中国开禁,Facebook用户则可能超过10亿。Facebook用户增加将不可避免趋缓,尽管在显示广告市场上领先,但Facebook要维持高市值,无疑将找到新的增值模式。中国腾讯公司或许可以给Facebook一点启发。

2011年,Zynga、Groupon、Linkedin的上市不过是Facebook春天故事的前戏。彭博社统计数据显示,去年19家网络公司在美国IPO,总额不过66亿美元。

谷歌2004年以每股85美元上市,其目前股价为580美元,市值接近2000亿美元。Facebook以千亿市值上市,市场已经开始想象一个5000亿市值的“社交鲨鱼”。

Facebook催热了中国社交网站概念股,去年上市后一直灰眉土脸的人人网股票当天一度大涨超过20%,新浪微博母公司新浪股价也一度涨12%。但新浪微博在实名制政策下如履薄冰。

每一个美国网站都在中国有拷贝,中美显然有别。美国枪支实名制,中国部分地区(北京)买菜刀也要实行实名制。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号